Крайний срок сдачи 6-НДФЛ за 4 квартал 2018 года в 2019 году: не позднее 1 апреля Какие сроки сдачи у 6-НДФЛ регулирует статья 230 Налогового кодекса. В ней сказано, что отчитываться за 1 квартал, 2 квартал (полугодие), 3 квартал (9 месяцев) нужно не позже последнего дня месяца, который следует за указанными периодами. А за 4 квартал (год) - не позже 1 апреля следующего за истекшим налоговым периодом года.

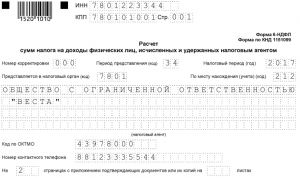

Форма 6-НДФЛ для отчета за год (4 квартал 2018 г)

Форма 6-НДФЛ - ежеквартальная. ФНС утвердила ее 14 октября 2015 года приказом № ММВ-7-11/450. В феврале 2018 года в бланк внесли изменения приказом от 17.01.2018 № ММВ-7-11/18.

Учитывая крайние сроки сдачи, 6-НДФЛ за 4 квартал 2018 г нужно сдать в электронном виде по телекоммуникационным каналам связи, то есть через интернет. Бумажный бланк налоговый агент вправе представить в ИФНС только в случае, если за отчетный либо налоговый период количество человек, которым он произвел выплаты, составило менее 25 человек.

Таким образом, в 2019 году сдавайте 6-НДФЛ:

|

Отчетный период |

Крайний срок сдачи 6-НДФЛ |

| I квартал | 30. 04. 2019 |

| II квартал/полугодие | 31. 07. 2019 |

| III квартал/9 месяцев | 31. 10. 2019 |

| год | 01. 04. 2019 |

Если крайняя дата приходится на выходные или нерабочие праздничные дни, сдайте заполненную форму в ближайший рабочий день.

Программа БухСофт автоматически заполнит расчет 6-НДФЛ с учетом последних изменений законодательства. Попробуйте бесплатно

Куда сдавать 6-НДФЛ

Налоговые агенты сдают 6-НДФЛ в ИФНС по месту своего учета (компании – в налоговую по месту нахождения, ИП – по месту жительства). Но для некоторых категорий налоговых агентов порядок отличается. Рассмотрим в таблице:

|

Кому произведены выплаты |

Налоговый орган, в который нужно отчитаться |

Норма законодательства |

| Персонал головных офисов компаний | По месту нахождения головного офиса | пункт 2 статьи 230 Налогового кодекса |

| Персонал обособленных подразделений | По месту нахождения обособленного подразделения При этом 6-НДФЛ нужно заполнить отдельно для каждого обособленного подразделения. Место учета значения не имеет. При ликвидации обособленного подразделения также нужно отчитаться по месту его нахождений. Сдайте 6-НДФЛ за период с начала года до дня завершения ликвидации | абзац 4 пункта 2 статьи 230, пункт 3.5 статьи 55 Налогового кодекса, письма Минфина от 06.02.2018 № 03-04-06/6908, ФНС от 01.08.2016 № БС-4-11/13984, от 02.03.2016 № БС-4-11/3460, от 14.02.2018 № ГД-4-11/2828 |

Выплаты персоналу производит как головной офис, так и обособленные подразделения

|

По месту нахождения головного офиса (его КПП и ОКТМО) | письма ФНС от 30.05.2012 № ЕД-4-3/8816, Минфина от 07.08.2012 № 03-04-06/3-222, |

|

По месту нахождения каждого обособленного подразделения (их КПП и ОКТМО) | |

| Выплаты сотрудникам обособленных подразделений одного муниципального образования, но расположенных на территориях разных ИФНС | По месту учета в любой ИФНС на территории муниципального образования. В нее представляют 6-НДФЛ по всем обособленным подразделениям | статья 83, абзац 4 пункта 2 ст. 230 Налогового кодекса, письмо ФНС от 05.10.2016 № БС-4-11/18870 |

| Выплаты работникам, нанятым ИП на патенте или ЕНВД | В инспекцию по месту ведения деятельности. При прекращении деятельности нужно отчитаться за время с начала года до момента окончания ведения деятельности | абзац 6 пункта 2 статьи 230 Налогового кодекса |

| Выплаты работникам ИП, совмещающим упрощенку и ЕНВД | В инспекцию по месту ведения вмененки в части занятых в ней работников. В инспекцию по месту жительства ИП в части занятых на упрощенке работников. | письмо ФНС от 01.08.2016 № БС-4-11/13984 |

| Выплаты персоналу компаний - крупнейших налогоплательщиков и их обособленных подразделений | Аналогично другим юридическим лицам | абзац 5 пункта 2 статьи 230 Налогового кодекса, письмо ФНС от 19.12.2016 № БС-4-11/24349 |

Образец заполнения 6-НДФЛ за год (4 квартал 2018 г)

Ознакомьтесь с примером заполнения отчета за 9 месяцев.

Нарушение сроков сдачи 6-НДФЛ

Нарушение срока подачи в налоговую 6-НДФЛ грозит санкциями как фирмам (налоговая ответственность) и их должностным лицам (административная ответственность), так и ИП.

Если отчитались поздно, компания будет оштрафована на 1000 рублей за каждый полный или неполный месяц. Отсчет срока при несдаче 6-НДФЛ за 4 квартал 2018 г начнется с 1 апреля 2019 года и закончится в день сдачи Расчета в налоговые органы.

Штраф инспекторы могут предъявить еще до момента окончания камеральной проверки - в течение 10 рабочих дней.

Кроме того, к фирме могут применить блокировку расчетного счета в течение 10 дней после 1 апреля.

Административное наказание должностных лиц предусматривает штрафы на сумму от 300 до 500 рублей.

Как правильно заполнять сводную НДФЛ-отчетность

Как правильно заполнять 6-НДФЛ за год? Самое главное условие правильного заполнения — это верно рассчитанные суммы исходных данных. Сама процедура заполнения не так сложна, но требует некоторых навыков и знания ряда правил, связанных как с расчетом НДФЛ, так и с определением сроков для уплаты того налога, который расценивается как удержанный.

Какие данные потребуются для заполнения отчета? Прежде всего, сведения о начислениях доходов, примененных к ним вычетах и суммах налога, относящихся к этому доходу. На их основе будет заполняться раздел 1. Затем — информация о датах осуществленных выплат с относящимися к ним значениями начисленного (в сумме до удержания с него НДФЛ) дохода и величинами удерживаемого с него налога — для заполнения раздела 2.

Именно раздел 2 вызывает наибольшее количество вопросов при заполнении, ответы на которые найти достаточно просто, если помнить о нескольких правилах.

Одна группа таких правил касается особенностей определения даты, считающейся датой фактического получения дохода:

- для обычной зарплаты ее считают соответствующей последнему дню месяца, с которым связано ее начисление (п. 2 ст. 223 НК РФ);

- для выплат при увольнении и доходов прочих видов в большинстве случаев она принимается соответствующей дате факта выдачи средств (п. 1 ст. 223 НК РФ);

- для доходов некоторых не часто встречающихся видов для ее определения существует особый порядок (пп. 3, 4 ст. 226, п. 7 ст. 226.1 НК РФ).

Кроме того, нужно знать ряд правил работы с НДФЛ:

- Удержанным он становится только при выплате дохода (п. 4 ст. 226 НК РФ).

- Сроки для направления в бюджет сумм удержанного налога не имеют соответствия с датой удержания и определяются как (п. 6 ст. 226 НК РФ):

- первый рабочий день, наступающий вслед за днем выплаты дохода, если этот доход не относится к отпускным или больничным;

- последнее число месяца оплаты, если доход имеет вид отпускных или больничных, при этом нужно иметь в виду, что срок платежа, выпавший на последний день месяца и совпавший с выходным, перенесется на первый будний день следующего за днем выплаты месяца (п. 7 ст. 6.1 НК РФ).

Таким образом, если в один день осуществлены выплаты доходов, имеющие разные сроки фактического их получения или разные даты для уплаты налога, то информацию в разделе 2, относящуюся к ним, придется разделить. То есть групп сведений о выплатах, влекущих за собой необходимость уплаты налога, в разделе 2 может оказаться существенно больше, чем дат фактического осуществления выдачи средств. При нехватке строк для внесения всех необходимых сведений в этот раздел в нем формируют доплисты.

Заполнение 6-НДФЛ за год — пример

Рассмотрим внесение данных в 6-НДФЛ за год на примере заполнения, выполненного на конкретных цифрах.

Предположим, что в ООО «Веста» (зарегистрировано в Санкт-Петербурге) в течение 2018 года доход начислялся 20 его сотрудникам. Общая величина начислений, подлежащих обложению по ставке 13%, составила 7 054 374,40 руб. Общий объем вычетов, уменьшивших этот доход, равен 198 800,00. За все месяцы года по факту выплат дохода удержанным оказался налог в сумме, составившей 878 206 руб.

По датам 4-го квартала фактические выплаты распределились так:

- 10.10.2018 осуществлена выдача зарплаты за сентябрь 2018 года в сумме 743 034,74 руб., удержанный с нее налог составил 91 134 руб.;

- 09.11.2018 осуществлена выдача зарплаты за октябрь 2018 года в сумме 784 996,86 руб., удержанный с нее налог составил 96 590 руб.;

- 16.11.2018 оплачен больничный в сумме 5 587,52 руб., удержанный с нее налог составил 726 руб.;

- 10.12.2018 осуществлена выдача зарплаты за ноябрь 2018 года в сумме 777 432,50 руб., удержанный с нее налог составил 95 606 руб.

Отчет 6-НДФЛ сформирован 20.03.2019.

То, как вышеприведенные данные отразятся в отчете, смотрите в прилагаемом образце его заполнения.

Назначение отчета 6-НДФЛ и правила сдачи его за год

Отчет 6-НДФЛ является сводной отчетностью по налогу на доходы, который налоговый агент удерживает из доходов, выплачиваемых физлицам. В нем содержатся данные, позволяющие судить об объеме начислений налога к оплате за отчетный период и о том, в какие сроки этот налог следует уплатить в бюджет.

Отчет формируется поквартально, но данные в нем делятся на две группы, отражающие информацию:

- нарастающим итогом за прошедшие с начала года кварталы — в отношении расчета общей суммы подлежащего удержанию налога от оказавшегося начисленным за период дохода с учетом уменьшения его на возможные вычеты;

- только по последнему кварталу периода отчета — в части тех сумм налога, сроки оплаты которых (определенные в соответствии с законодательством) приходятся именно на этот квартал.

Отчетность, создаваемую по итогам периодов, последовательно включающих в себя каждый из трех первых кварталов года, сдают не позднее последней даты месяцев, наступающих после завершения каждого квартала. Для годового отчета установлен особый срок (1 апреля года, наступающего вслед за отчетным), совпадающий со сроком подачи другой (персональной) отчетности по удержанному в течение года НДФЛ (п. 2 ст. 230 НК РФ).

Напомним, что об отсутствии возможности удержания налога с выплаченного физлицу дохода тоже надо уведомить ИФНС, используя для этого ту же форму отчета (2-НДФЛ), что и для персональной отчетности. Но только сделать это надо раньше — до 1 марта года, наступающего вслед за отчетным (п. 5 ст. 226 НК РФ).

Даты всех вышеприведенных сроков, попадающие на общевыходные дни, приводят к переносу завершающего дня срока на более позднюю дату, отвечающую ближайшему к такому выходному буднему дню (п. 7 ст. 6.1 НК РФ). Выполнение этой нормы в 2019 году при представлении формуляра за 2018 год не приводит к переносу срока сдачи сводной НДФЛ-отчетности, т. к. 01.04.2019 — рабочий день.

Как же надо заполнить 6-НДФЛ за год, чтобы представленная отчетность не вызвала лишних вопросов по ее составлению? Этому будут способствовать:

- выбор актуального бланка формы;

- правильное занесение данных в нее;

- проведение проверки по существующим контрольным соотношениям.